Câu hỏi có ý nghĩa nhất hiện nay với các doanh nghiệp, nhà đầu tư và người tiêu dùng là Việt Nam đồng (VND) có đang chịu áp lực mất giá hay không? Áp lực này đến từ phía nào của nền kinh tế và đã tích tụ lớn đến mức nào?

Các chuyên gia kinh tế cho rằng, VND đang chịu áp lực mất giá, áp lực này tích tụ ngày một lớn, nếu Ngân hàng nước nước (SBV) không sớm có động thái điều chỉnh áp lực tỷ giá có thể tác động tiêu cực thêm nữa tới thương mại, cân đối tiền tệ, vốn của nền kinh tế… hoặc thậm chí tạo ra các cú sốc không cần thiết trên thị trường tiền tệ trong nước.

Hiện nay, Việt Nam đang áp dụng chính sách điều hành tỷ giá theo phương pháp neo tỷ giá vào một rổ tiền tệ (theo một trọng số nhất định) có điều chỉnh, thực chất là sự lai ghép giữa 2 chế độ neo cứng và thả nổi. Chế độ này cung cấp một mức độ linh hoạt chính sách tiền tệ hạn chế để cho phép các chính phủ và ngân hàng trung ương đối phó với các cú sốc kinh tế. Chế độ tỷ giá trung tâm này được áp dụng từ 4/1/2016.

Các quốc gia áp dụng chế độ tỷ giá loại này thường neo tỷ giá ở một giá trị, đồng thời cho phép tỷ giá được dao động hàng ngày trong một biên độ nhất định (ví dụ ±3%). Khi thị trường ngoại hối thế giới có biến động lớn và kéo dài, ngân hàng trung ương sẽ cân nhắc để điều chỉnh tỷ giá. Có khá nhiều nước trên thế giới hiện áp dụng chế độ tỷ giá này (trong đó có Việt Nam).

Điều này có nghĩa, tỷ giá Việt Nam đồng không bị neo cứng một cách cực đoan nhưng cũng không hoàn toàn bị thả nổi theo biến động của thị trường. Như vậy, tại một thời điểm cụ thể của nền kinh tế, tỷ giá có thể chưa phản ánh đúng giá trị của tiền tệ.

Tỷ giá trung tâm mà SBV công bố ngày nay thay đổi hàng ngày dựa vào 3 yếu tố tác động bao gồm: biến động của 8 đồng tiền tại các quốc gia có quan hệ thương mại, đầu tư lớn với Việt Nam là USD, EUR, CNY, JPY, SGD, KRW, THB và TWD; tỷ giá bình quân liên ngân hàng; các cân đối tiền tệ vĩ mô.

Tỷ giá “quá ổn định” đang gây bất lợi lớn cho thương mại

VND tăng giá trong 5 tháng đầu năm so với hầu hết các ngoại tệ trong rổ tiền tệ tính tỷ giá trung tâm, đặc biệt là lên giá so với hai ngoại tệ mạnh là USD và EUR. Xu hướng này rất bất lợi cho xuất khẩu khi Mỹ và EU là hai thị trường xuất khẩu lớn nhất của Việt Nam, cũng là hai thị trường lớn nhất mà Việt Nam đạt thặng dư thương mại. Trọng khi đó VND bị mất giá nhẹ so với Nhân dân tệ (CNY), nhưng thâm hụt thương mại lớn giữa Trung Quốc và Việt Nam lại là một bất lợi cho thương mại trong nước.USD và VND: VND tăng giá so với USD kể từ tháng 3/2020, khi Mỹ bắt đầu rơi vào vòng xoáy của dịch Covid-19. Xu hướng này về cơ bản duy trì cho đến nay. Trước áp lực bị Mỹ đưa vào danh sách thao túng tiền tệ, xu hướng này tạm thời làm giảm nguy cơ bị Mỹ đánh thuế trừng phạt thương mại. Tuy nhiên, chỉ trong 4 tháng đầu năm 2021, thặng dư thương mại với Mỹ lên tới gần 25 tỷ USD khiến xu hướng tỷ giá này là một bất lợi lớn với Việt Nam.

EUR và VND: EUR đã tăng giá rất mạnh so với đồng VND trong năm 2020. Nhưng trong 5 tháng đầu năm 2021, EUR mất giá nhẹ so với VND. Châu Âu cũng là thị trường lớn hiếm hoi nơi Việt Nam đạt thặng dư thương mại. Nếu xu hướng tỷ giá với đồng EUR có lợi cho xuất khẩu năm 2020 thì hiện lợi thế này đã mất trong suốt 5 tháng qua.

CNY và VND: Đồng VND duy trì xu hướng mất giá so với đồng CNY kể từ tháng 9/2019 cho tới nay và xu hướng này tiếp diễn trong suốt 5 tháng đầu năm 2021. Tuy nhiên, Trung Quốc lại là nước có thâm hụt thương mại lớn nhất với Việt Nam, nơi Việt Nam nhập khẩu hầu hết nguyên liệu đầu vào cho sản xuất từ Trung Quốc. Bởi vậy, nếu đồng CNY tiếp tục tăng giá so với USD hay VND thì chi phí nhập khẩu từ Trung Quốc sẽ cao lên. Tuy nhiên, chỉ số DXY (USD index) đang ổn định trở lại vì xu hướng kinh tế phục hồi trong khi Trung Quốc vì rủi ro nợ xấu tăng cao, tăng trưởng thấp… có thể thúc đẩy CNY chấm dứt xu hướng tăng giá với USD . Nếu đồng CNY mất giá so với USD, việc Việt Nam nới lỏng tỷ giá sẽ không có tác động tiêu cực thêm về lợi thế thương mại.

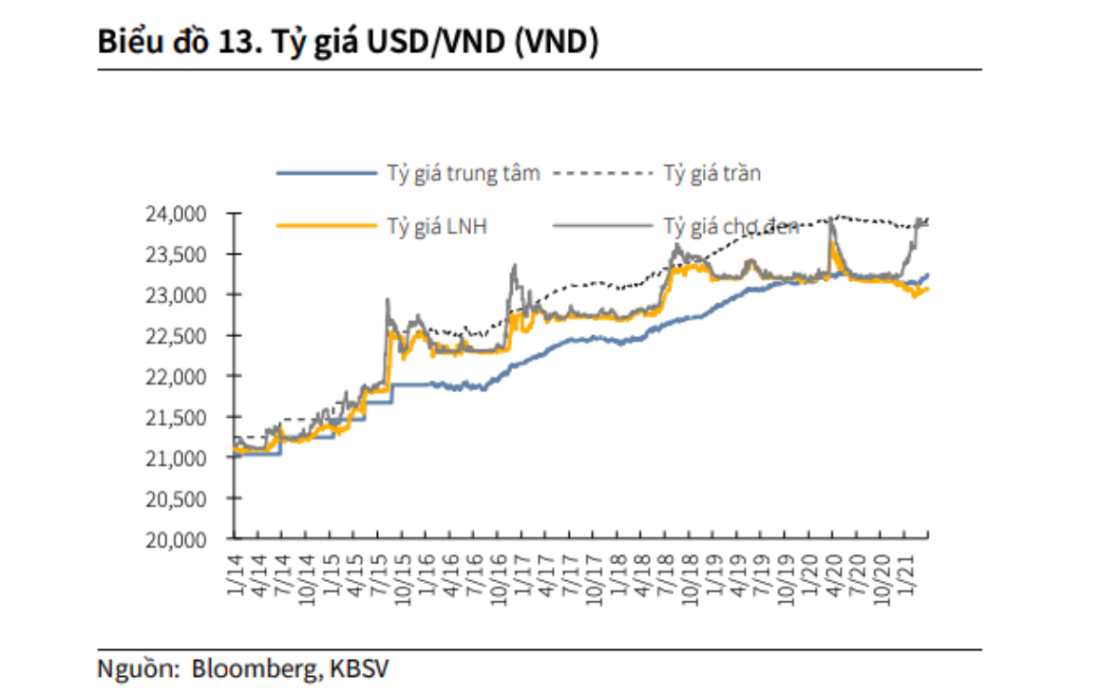

Tỷ giá USD / VND liên ngân hàng liên tục giảm trong quý 1 và chỉ nhích lên vào cuối tháng 3 do tăng áp lực từ USD. Theo quan sát của các chuyên gia phân tích tại Công ty Chứng khoán KB Việt Nam (KBSV), diễn biến này là do Ngân hàng Nhà nước (NHNN) chuyển từ mua ngoại tệ bổ sung giao ngay sang mua kỳ hạn để bổ sung dự trữ ngoại hối kể từ tháng 1/2021 và tần suất mua ngoại tệ kỳ hạn cũng giảm từ hàng ngày sang hàng tuần.

Tính đến cuối tháng 3, tỷ giá trung tâm tăng 0,5% so với đầu năm trong khi tỷ giá liên ngân hàng giảm 0,1%. Tỷ giá niêm yết tại các ngân hàng thương mại (NHTM) cũng có xu hướng tương đồng do nguồn cung ngoại tệ dồi dào nhờ cán cân thương mại thặng dư (ước tính 2 tỷ USD cho quý 1).

Theo tính toán của KBSV, do nguồn cung ngoại tệ dư thừa, trong quý 1 có khoảng 6,5 tỷ USD được NHTM bán kỳ hạn cho NHNN. Lượng dự trữ ngoại hối cao này cho phép Ngân hàng Nhà nước có khả năng can thiệp giữ ổn định tỷ giá mỗi khi thị trường có biến động lớn, bằng cách bán ra ngoại tệ khi giá lên nhằm giữ cho tỷ giá không dao động quá lớn.

Việc USD và các đồng tiền khác liên tục tăng giá trong khi SBV vẫn duy trì tỷ giá ổn định trong một thời gian dài, sẽ có lúc buộc phải điều chỉnh tỷ giá cho sát thực tế nếu để tích tụ lâu ngày, chênh lệch tỷ giá quá cao so với thị trường tự do sẽ phải điều chỉnh với biên độ lớn, gây ra cơn sốc, bất ổn lớn.

Hơn nữa, nguồn cung đồng USD trên thị trường trong nước được dự báo sẽ giảm, do dòng vốn đầu tư trực tiếp nước ngoài (FDI) vào và xuất khẩu yếu đi sẽ cũng gây áp lực lên tỷ giá hối đoái lớn hơn trong năm nay. Dự kiến dòng vốn FDI và kiều hối vào Việt Nam cũng sẽ suy yếu vào năm 2021 do suy thoái kinh tế toàn cầu.

“Kết hợp với khoảng cách giữa tỷ giá chợ đen và tỷ giá liên ngân hàng được nới rộng, áp lực phải phá giá VND càng rõ nét hơn”, chuyên gia KBSV nhận định.

Theo dự báo, xu hướng của đồng USD nghiêng nhiều về phía tăng giá trong năm 2021 nhờ các tín hiệu như sự phục hồi của kinh tế Mỹ tốt hơn phần còn lại của thế giới, đặc biệt là khối G10 và lợi suất TPCP tăng mạnh là yếu tố hỗ trợ đồng USD tăng giá.

Lạm phát đang tăng thêm áp lực lên tỷ giá

Lạm phát cao hơn cũng sẽ gây áp lực lên tỷ giá hối đoái. Từ đầu năm đến nay, hàng loạt sản phẩm, nguyên liệu đầu vào đến nhiều tài sản đều lần lượt tăng giá. Chẳng hạn sắt thép, xi măng đã tăng từ 35 - 40%, bắp, đậu, cám gạo tăng mạnh từ 20 - 70%; giá xăng hiện nay cũng vượt 19.000 đồng/lít, tăng gần 14% so với cuối năm 2020 và tăng hơn 60% so với cùng kỳ năm trước; giá nhà đất, chứng khoán cũng bật tăng mạnh. Đó là chưa kể học phí của nhiều trường đại học cũng sẽ tăng từ năm học 2021 - 2022 khiến nhiều gia đình đang lo lắng vì ảnh hưởng đến chi tiêu hằng tháng.Áp lực lạm phát trong nước do giá hàng hóa thế giới tăng ngày một rõ nét. Giá nguyên, nhiên, vật liệu đầu vào tăng ảnh hưởng đến chi phí sản xuất làm cho giá hàng hóa và dịch vụ tiêu dùng tăng; giá xăng dầu tăng theo giá thế giới; giá điện, nước sinh hoạt tăng theo nhu cầu tiêu dùng là những nguyên nhân chính làm chỉ số giá tiêu dùng (CPI) tháng 5/2021 tăng 0,16% so với tháng trước, tăng 1,43% so với tháng 12/2020 và tăng 2,9% so với tháng 5/2020. Bình quân 5 tháng đầu năm 2021, CPI tăng 1,29% so với cùng kỳ năm trước, mức tăng thấp nhất kể từ năm 2016; lạm phát cơ bản 5 tháng tăng 0,82%.

Cầu ngoại tệ, nội tệ trả nợ gốc năm 2021 khiến tỷ giá khó giữ “ổn định” trong hai quý tới

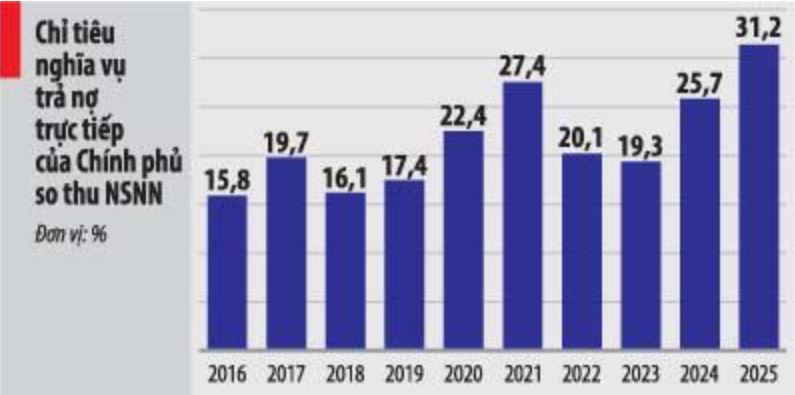

Không chỉ áp lực tăng giá của ngoại tệ mạnh, tỷ giá còn chịu tác động tiêu cực từ nhu cầu ngoại tệ trả nợ các khoản nợ gốc là nợ chính phủ đã vay bằng ngoại tệ (nợ đến hạn phải trả). Các khoản nợ gốc đến hạn này đặc biệt cao trong năm 2021 - 2022.Theo công bố của Bộ Tài chính, năm 2021, nghĩa vụ trả nợ trực tiếp của Chính phủ khoảng 368.276 tỉ đồng, chủ yếu là trả nợ trong nước với khoảng 323.093 tỉ đồng, bằng khoảng 27,4% thu ngân sách. Chỉ số này vượt ngưỡng Quốc hội cho phép với giai đoạn 2016-2020 là 25%, chủ yếu do các khoản trái phiếu chính phủ trong nước phát hành trong giai đoạn trước đây đáo hạn ở mức cao vào năm 2021 với khoảng 187.001 tỉ đồng, chiếm 13,9% thu ngân sách (theo Vneconomy).

Như vậy, theo số liệu này, ngoại tệ để trả nợ gốc năm 2021 khoảng 2 tỷ USD. Cầu ngoại tệ sẽ tạo thêm áp lực cho tỷ giá. Mặt khác, phát hành TPCP để đáo nợ trong nước cũng tạo thêm áp lực chèn lấn lãi suất lên khu vực kinh tế tư nhân, từ đó cũng gián tiếp là gia tăng áp lực cho tỷ giá.

VND sẽ biến động khó lường trong nửa sau năm 2021 khi chuyên gia đánh giá tiêu chí thao túng tiền tệ cho kỳ đánh giá tháng 5/2021 và cho thấy Việt Nam vẫn vi phạm cả ba tiêu chí.

Theo các nhà phân tích từ Fitch Solutions, vị thế dự trữ ngoại hối mạnh sẽ cho phép ngân hàng trung ương bảo vệ tiền tệ trước sự biến động giảm giá quá mức để tránh các biện pháp trừng phạt tiềm tàng từ Mỹ do thao túng tiền tệ.

Về triển vọng dài hạn, các nhà phân tích của Fitch dự báo đồng sẽ dần dần mất giá so với đô-la Mỹ do nó bị định giá quá cao và lạm phát của Việt Nam cao hơn so với Mỹ ở mức trung bình là 23.650 đồng / đô-la vào năm 2021.

Tóm lại, tất các cân đối vốn, tiền tệ, thương mại cho thấy Việt Nam sẽ sớm phải nới lỏng tỷ giá để tránh các cú sốc không đáng có trên thị trường tiền tệ - tài chính quốc gia. Với các diễn biến này, đồng VND neo theo rổ tiền tệ có thể mất giá 4 - 5% hoặc thậm chí nhiều hơn nữa trong 3 - 6 tháng tới.

© Thủy Tiên - Thanh Đoàn

NTDVN

Nguồn tham khảo:

1. Exchange rate regimes: Free float | Policonomics

2. Chính sách neo tỷ giá có điều chỉnh của Việt Nam: Liệu lợi có bất cập hại? | Tạp Chí Tài Chính VN

3. “Tỷ giá USD/VND sẽ biến động khó lường trong nửa sau năm 2021” | Nhịp Sống Doanh Nghiệp

4. Vietnamese currency under bigger pressure in 2020 | Việt Nam News

5. Giá hàng hóa tăng vọt, nguy cơ lạm phát lên cao | Báo Thanh Niên

2. Chính sách neo tỷ giá có điều chỉnh của Việt Nam: Liệu lợi có bất cập hại? | Tạp Chí Tài Chính VN

3. “Tỷ giá USD/VND sẽ biến động khó lường trong nửa sau năm 2021” | Nhịp Sống Doanh Nghiệp

4. Vietnamese currency under bigger pressure in 2020 | Việt Nam News

5. Giá hàng hóa tăng vọt, nguy cơ lạm phát lên cao | Báo Thanh Niên

Không có nhận xét nào:

Đăng nhận xét